記事内で紹介する商品が購入された場合、商品の販売者から当サイトに売上の一部が還元されることがあります。

家計の内、家賃が占める割合は大きい。

「家賃は手取り額の3分の1以内」という都市伝説的な説があるけど、3分の1も支払っていたら貯金できない。

例えば月給42万円のパパがいるとして、保険料(健康保険料、年金保険料)、県市町村税、所得税などを控除されれば、手取り額は35万円前後。

じゃあ、家賃12万円までOK?、、、いやいや、家計が破綻しちゃう。

多分、9万円くらいが上限で、「家賃は手取り額の4分の1が上限」程度の感覚が適正かと。

もっとも、私は、3分の1も、4分の1も支払いたくない。

手取り額の10分の1くらいにしたい!!

勿論、引っ越しなどせず、今の住環境を維持したまま。

そんなパパのための、今日のミッション。

「自宅」を「社宅」扱いにして、今の住環境を維持したまま、家計を圧迫する家賃をドン引きするくらい減らせ!

そんな夢のような方法があったら、余ったお金は何につかいますか?

ワクワクとムフフが止まりませんな。

当記事の内容を実行するには、次の2つの条件を満たしている必要があります。

- 居住(賃貸)している物件の契約名義が会社(会社に変更できる)。

あるいは、居住している物件が会社所有(会社で所有できる)。 - 自分が会社の役員である。

※従業員数は関係なく1人株式会社でも問題ない。むしろ小規模の方がすぐに実行できる。

※役員ではなく使用人の場合も方法はほぼ同じですが(後述)、社宅制度を採用するという経営決定を促すことができるかどうかです。

※当記事の内容は免責にてご了承ください。不安なパパは専門家に相談を。私はしていないけど。

1.「自宅」を「社宅」扱いにするメリットとデメリット

自宅を社宅扱いにするメリットを列記します。

なお、デメリットはありません。

敢えてデメリットを挙げるなら、導入するために少しの手間がかかることですが、手間に対して100倍以上のメリットがあります。

つまり、(条件を満たしているなら)社宅扱いにしない理由はありません。

メリット1.家計の負担が激しく減る

私は1人株式会社の代表ですが、本店所在地は自宅であり、自宅で仕事をしています。

これまでは、自宅家賃を「事業用部分の面積」と「居住用部分の面積」で按分して支払って(計上して)いました。

家賃の20%を会社で負担、80%を個人で負担、といった感じ。

自宅の内、事業の用に供する面積なんて高が知れています。

しかし、これを社宅扱いにすると、まったく逆転、家賃の80%を会社で負担、20%を個人で負担、というレベルまで下げることが可能です。

物件や地域によっては、家賃の90%を会社で負担、10%を個人で負担、というレベルまで下がる神ケースもあると思う。

メリット2.月給を減らすこともできる(保険料や所得税が減る)

家賃の負担が20%(5分の1)になれば、5~10万円は浮くはず。

5~10万円も浮くのに、それまでと同じだけの月給(役員報酬)は必要ない。

勿論同じだけの月給でも構わないですが、月給を下げれば、応じて、保険料や県市町村税、所得税が下がりますから、「月給は下がるけど、手残り額が良い感じに増える」というポイント(月給額)も多く見つかるはず。

まあ、これは一歩先の話なので置いておくとしても、とりあえず、一家の可処分所得が数万円増えるという話。しかも、年間ではなく、月間です。

メリット3.会社の経費が増える(税金が減る)

社宅の家賃は地代家賃として経費計上できますので、会社の節税にも繋がります。

わざわざ社宅扱いにしなくても、住宅手当を支払えば同じでは?

素晴らしい質問ですね。

しかし、答えはNOで、まったく別次元のものです。

住宅手当は給与所得扱いですので、住宅手当額に応じて保険料や県市町村税、所得税が上がってしまいます。また、会社としても(住宅手当は給与ですから経費として計上できますが)会社負担分の保険料が上がってしまいます。よって、条件を満たしていれば、社宅扱い一択です。

2.「社宅」とは?社宅の定義

具体的に「社宅」とはどういうものか。

私なりに定義づけると次の通り。

- 賃貸借名義が会社。

- あるいは、所有名義が会社。

- 当該物件を、役員や従業員に住居として貸与している。

但し、上記は「社宅」の定義であり、単に貸与しているだけでは、「給与として課税されなければならない社宅」となってしまいます(「所得税法」及び「所得税基本通達」による)。

所得税法 第36条(収入金額)

その年分の各種所得の金額の計算上収入金額とすべき金額又は総収入金額に算入すべき金額は、別段の定めがあるものを除き、その年において収入すべき金額(金銭以外の物又は権利その他経済的な利益をもつて収入する場合には、その金銭以外の物又は権利その他経済的な利益の価額)とする。出典: 所得税法から抜粋

所得税基本通達 36-15(経済的利益)

所得税法第三六条第一項かっこ内に規定する「金銭以外の物又は権利その他経済的な利益」には、次に掲げるような利益が含まれる。

- 土地、家屋その他の資産(金銭を除く。)の貸与を無償又は低い対価で受けた場合における通常支払うべき対価の額又はその通常支払うべき対価の額と実際に支払う対価の額との差額に相当する利益

出典: 所得税基本通達から抜粋

よって、「給与として課税されない社宅」とするには、つまり、前記のメリットを享受するためには、次の定義も満たす必要があります。

- 1ヵ月当たり一定額の家賃(賃貸料相当額)が支払われている(月給から天引きしている)。

貸与されている人から会社に対して、毎月、「賃貸料相当額」を支払えってさえいれば、「給与として課税されない社宅」として扱えるということです。

次項で「賃貸料相当額」の計算方法を説明しますが、今日のミッションのタネ明かしをしてしまえば、「賃貸料相当額=実質の家賃の5分の1程度」という計算結果になるということです。

3.賃貸相当額の計算方法(説明)

「賃貸料相当額」が支払われていれば「社宅」の恩恵を享受できることはわかったけど、賃貸料相当額はどう計算するの?という説明に移ります。

国税庁の公式サイトに要点をまとめたページがありましたので、これをベースに。

引用国税庁の公式サイト内 「No.2600 役員に社宅などを貸したとき」

※計算方法の法令原文を読みたい場合は、「所得税基本通達」の36-40、36-41、36-42、36-43、36-44辺りに定められています。

※役員ではなく、使用人に社宅を貸す場合には、「国税庁の公式サイト内 「No.2597 使用人に社宅や寮などを貸したとき」を参照してください。基本的な考え方は役員でも使用人でも同じです。

3-1.「小規模な住宅」か?「それ以外の住宅」か?

社宅「小規模な住宅」か?「それ以外の住宅」か?によって計算方法が変わりますので、どちらに該当するかチェックしてください。

小規模な住宅とは

小規模住宅の定義は次の通り。

| 耐用年数 | 床面積 |

|---|---|

| 30年以下 | 132平方メートル以下 |

| 30年を超える | 99平方メートル以下 |

※区分所有の建物で共用部分がある場合、共用部分の床面積を按分し床面積に加算します(詳細は後述)。

小規模な住宅とは、建物の耐用年数が30年以下の場合には床面積が132平方メートル以下である住宅、建物の耐用年数が30年を超える場合には床面積が99平方メートル以下(区分所有の建物は共用部分の床面積をあん分し、専用部分の床面積に加えたところで判定します。)である住宅をいいます。

なお、耐用年数は、耐用年数省令(減価償却資産の耐用年数等に関する省令)の別表第一「機械及び装置以外の有形減価償却資産の耐用年数表」の内、細目が「住宅用」のものを参照します。

| 構造又は用途 | 耐用年数 |

|---|---|

| 鉄骨鉄筋コンクリート造、鉄筋コンクリート造 | 47年 |

| れんが造、石造、ブロック造 | 38年 |

| 金属造(骨格材の肉厚が4ミリメートルを超えるもの) | 34年 |

| 金属造(骨格材の肉厚が3~4ミリメートルのもの) | 27年 |

| 金属造(骨格材の肉厚が3ミリメートル以下のもの) | 19年 |

| 木造、合成樹脂造 | 22年 |

| 木骨モルタル造 | 20年 |

多いケースは、朱字のものでしょうか。

その他の住宅とは

上記の小規模な住宅に該当しなければ、それ以外の住宅となります。

但し、社会通念上、いわゆる豪華住宅と判定されるものは社宅と認められず、「賃料相当額=時価(実勢価額)」となりますので注意してください。

豪華住宅の定義は次の通り。

| 床面積 | 判定方法 |

|---|---|

| 240平方メートル を超える |

取得価額や賃料が高額、 内外装が豪華などであれば豪華住宅 |

| 240平方メートル 以下 |

プールなどの豪華な嗜好設備が 多ければ豪華住宅 |

いわゆる豪華社宅であるかどうかは、床面積が240平方メートルを超えるもののうち、取得価額、支払賃貸料の額、内外装の状況等各種の要素を総合勘案して判定します。なお、床面積が240平方メートル以下のものについては、原則として、プール等や役員個人のし好を著しく反映した設備等を有するものを除き、次の算式によることとなります。

、、、あれ?

つまり、床面積が基準であり、家賃は問わないということ。

例えば、都内の一等地にあるマンション(当然に家賃は高額)であっても、99平方メートル以下であれば間違いなく、240平方メートル以下であればおそらく、「給与として課税されない社宅」として扱えるということですね。

へー。必然の会社もあるだろうけど、そうでない会社もありそう。

※私がそう受け取っただけです。悪知恵を働かせる場合には税理士などの専門家にご相談ください。

3-2.小規模な住宅の賃貸料相当額

次の1~3の合計額が賃貸料相当額となります。

- (その年度の建物の固定資産税の課税標準額)×0.2%

- 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

- (その年度の敷地の固定資産税の課税標準額)×0.22%

※「固定資産税の課税標準額」の調べ方は後述します。

3-3.それ以外の住宅の賃貸料相当額

当該物件が、会社の所有物件か?、他からの賃貸物件か?で計算方法が変わります。

所有物件の場合

次の1~2の合計額の12分の1が賃貸料相当額となります。

- (その年度の建物の固定資産税の課税標準額)×12%

但し、建物の耐用年数が30年を超える場合には12%ではなく、10%を乗じる - (その年度の敷地の固定資産税の課税標準額)×6%

賃貸物件の場合

次の1、2の内、多い金額が賃貸料相当額となります。

- 上記の「所有物件の場合」で計算した賃貸料相当額

- 会社が家主に支払う家賃の50%の額

4.「建物(敷地)の固定資産税の課税標準額」の調べ方

市区役所や町村役場で、「課税台帳登録証明書」を交付してもらいます。

その年度の登記情報や課税地目、課税床面積、課税標準額などが記載された証明書。課税標準額は3年に1回改定され基準日(賦課期日)は1月1日。

これまでは納税者(所有者)しか閲覧することができませんでしたが、平成15年4月1日から、賃借人も、必要書類を持参すれば、閲覧や証明書交付の請求ができるようになっています。

4-1.課税台帳登録証明書の請求方法

難しいことはなく、市区役所や町村役場の窓口で請求書に記入して、手数料を支払うだけです。

担当する課は、総合窓口で聞いてください。

※私は「課税台帳登録証明書」が交付されましたが、窓口担当者に「固定資産税課税標準額を知りたいんです」と話せば、適切な請求書を引っ張り出してくれると思います。

さいたま市での請求書は下図の通りで、「固定資産課税台帳閲覧請求書」という書類でした。

※最下段の「土地」には地番を、「家屋」には家屋番号(いずれも住所とは異なる)を記入しなければなりません。賃貸契約の際の「賃貸借契約書」や「重要事項説明書」などに記載されていることがほとんどですが、記載されていなければ住所を基に窓口で調べてくれます(多分)。

4-2.請求の際に持参するもの

市区役所や町村役場、たまたま当たる担当者によって必要な確認書類が異なります。

賃借人も請求できるということすら知らない窓口担当者もいます(私がそうでした)。

お互い、手探りでの請求になることも予想されるため、備えあれば憂いなし、完全装備で臨みましょう。

必ず持参するもの

- 賃貸借契約書(建物と土地の契約が別であればそれぞれ)

- 賃貸借契約書に使用した印鑑(通常は代表者印)

- 本人確認書類(免許証や健康保険証など請求物件に居住していることが確認できるもの)

- 手数料(さいたま市の場合1通当たり300円、通常は土地と家屋の1枚ずつで計600円)

その他持参した方が安心できるもの

- 名刺(賃貸借契約者(会社)と請求者(あなた)の関係を確認できるもの)

- 公共料金の支払い明細(請求物件に居住していることが確認できるもの)

- 低姿勢でおおらかな気持ち。

4-3.課税台帳登録証明書の交付

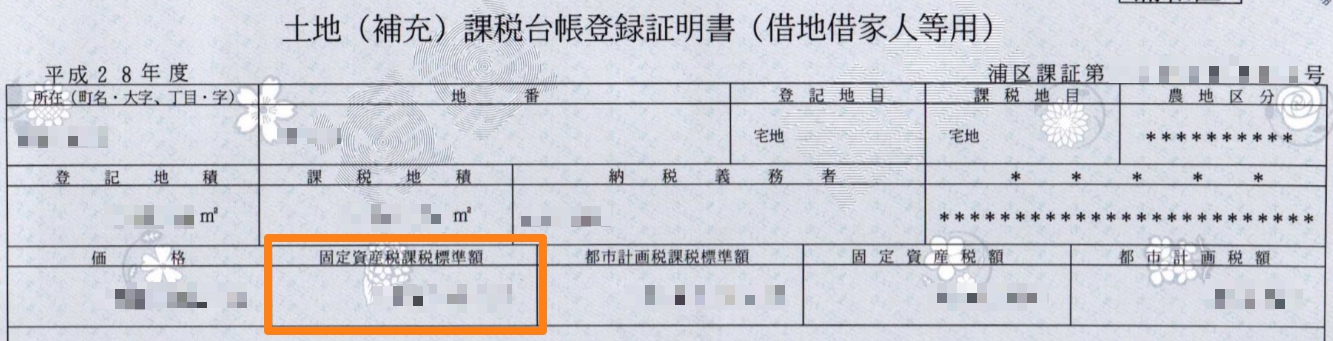

土地の課税台帳登録証明書は下図の通り(下図は戸建てのものです)。

固定資産税課税標準額が記載されています。

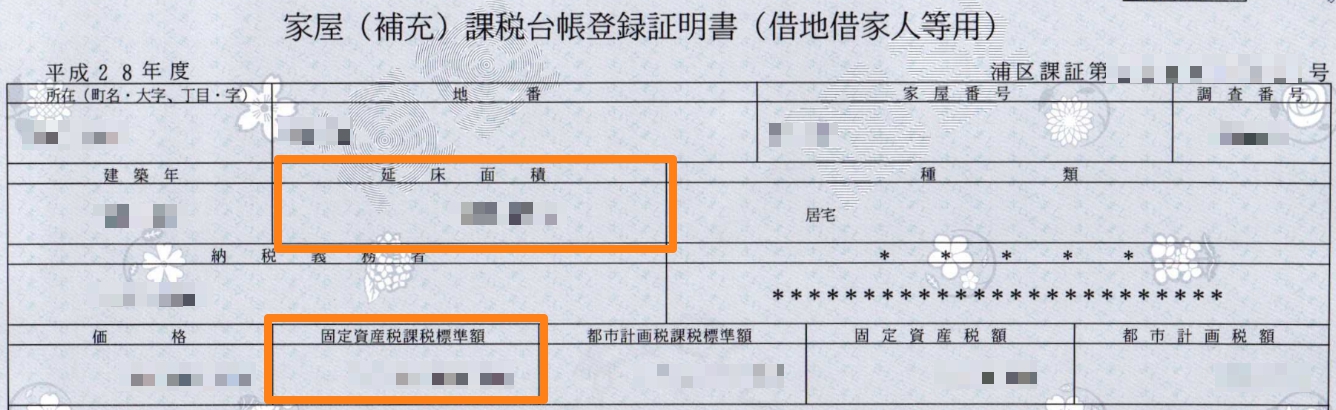

家屋の課税台帳登録証明書は下図の通り。

こちらも固定資産税課税標準額が記載されています。

また、延床面積も記載されています。延床面積は賃貸借契約書や重要事項説明書にも記載されていますが、念のため、確認しておきます。

4-4.何年度の課税台帳登録証明書を請求するべきか?

請求する課税台帳登録証明書は何年度分?(今年度分?前年度分?)という話です。

全体像を理解していただきたいため、少し遠回りした説明をしますが、、

固定資産税課税標準額は3年に1回改定され(平成21年、24年、27年、30年)、基本的には3年間据え置きです。また、基準日(賦課期日)は1月1日です。

上がるにせよ下がるにせよ、3年毎に課税標準額が変動し、役員から支払われなければならない賃貸料相当額も微動することになります。

では、賃貸料相当額(支払われる額)はいつから変更するかと言うと、「課税標準額に係る固定資産税の第1期の納期限の属する月の翌月分から」変更することになります。

例えば、さいたま市の第1期の納期限は5月末日ですから、次回改定年の平成30年、6月分から変更することになりそうです。

※納期限は「市区町村」や「年(曜日などの関係)」によって異なります。

所得税基本通達 36-42

(2)その住宅等の固定資産税の課税標準額が改訂された場合 その改訂後の課税標準額に係る固定資産税の第一期の納期限の属する月の翌月分から、その改訂後の課税標準額を基として計算する。出典: 所得税基本通達 36-42から抜粋

よって、何年度分の課税台帳登録証明書を請求すべきかと言うと、社宅に住み始めた日が市区町村における第1期の納期限よりも前、且つ、その年が改定年であれば、前年度分の課税台帳登録証明書も合わせて請求する必要があります。

その年の1月~(さいたま市の場合)5月分は前年度分の課税標準額で計算する必要があるということです。

※その年の課税台帳登録証明書などを交付してもらえるのは4月1日以降です。

5.賃貸相当額の計算方法(ケーススタディ)

ケーススタディとして、次の3パターンを計算してみます。

- 社宅が賃貸戸建て

- 社宅が賃貸マンション

- 社宅が区分所有(会社名義で1部屋を所有している)で共用部のあるマンション

5-1.社宅が賃貸戸建ての場合の計算

ここでは次の例で計算してみます。

戸建て例

- 家賃:150,000円

- 建物構造:木造

- 床面積:109.15平方メートル

- 家屋の固定資産税課税標準額:1,415,219円

- 土地の固定資産税課税標準額:9,760,720円

木造住宅の耐用年数は22年(30年以下)で、床面積が132平方メートル以下ですから、「小規模住宅」に該当します。

| 小規模住宅の定義(前出) | |

|---|---|

| 耐用年数 | 床面積 |

| 30年以下 | 132平方メートル以下 |

| 30年を超える | 99平方メートル以下 |

小規模な住宅の賃貸料相当額の計算方法に従い、計算していきます。

次の1~3の合計額が賃貸料相当額となりますから、

- (その年度の建物の固定資産税の課税標準額)×0.2%

- 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

- (その年度の敷地の固定資産税の課税標準額)×0.22%

この通りに計算すると、

- 1,415,219円×0.2%≒2,831円

- 12円×109.15平方メートル/3.3平方メートル≒397円

- 9,760,720円×0.22%≒21,474円

賃貸料相当額は24,702円となります。

キリ良く25,000円を支払うとしても(キリが良いからって下げちゃダメ)、実質家賃150,000円の、83%を会社で負担、17%を個人で負担、というレベルまで下げることに成功したと言えます。

ドン引きです。

5-2.社宅が賃貸マンションの場合の計算方法

ここでは次の例で計算してみます。

賃貸マンション例

- 家賃:140,000円

- 建物構造:鉄筋コンクリート造

- 床面積(建物延床):2,000平方メートル

- 床面積(専用部分):120平方メートル ※社宅として賃貸している部屋面積

- 家屋の固定資産税課税標準額:50,000,000円

- 土地の固定資産税課税標準額:10,000,000円

鉄筋コンクリート造住宅の耐用年数は47年(30年を超える)で、床面積が99平方メートルを超えますから、「それ以外の住宅」となります。

それ以外の住宅の賃貸料相当額の計算方法に従い、計算していきます。

次の[A][B]内、多い金額が賃貸料相当額となりますから、

[A]次の1~2の合計額の12分の1- (その年度の建物の固定資産税の課税標準額)×12%

但し、建物の耐用年数が30年を超える場合には12%ではなく、10%を乗じる - (その年度の敷地の固定資産税の課税標準額)×6%

この通りに計算すると、

[A]28,000円- 50,000,000円×10%=5,000,000円

- 10,000,000円×6%=600,000円

- 5,600,000/12≒466,667円

- 但し、社宅として賃貸している専用部分は2,000平方メートルの内120平方メートルであるため按分すると、466,667円×120平方メートル/2,000平方メートル≒28,000円。

賃貸料相当額は28,000円となります。

実質家賃140,000円の、80%を会社で負担、20%を個人で負担、というレベルまで下げることに成功したと言えます。

これもドン引きです。

5-3.社宅が区分所有で共用部のあるマンションの場合の計算方法

ここでは次の例で計算してみます。

区分所有で共用部のあるマンション例

- 家賃:160,000円

- 建物構造:鉄筋コンクリート造

- 床面積(建物延床):3,000平方メートル

- 床面積(専用部分):80平方メートル ※社宅として賃貸している部屋面積

- 床面積(共用部分):400平方メートル

- 家屋の固定資産税課税標準額:60,000,000円

- 土地の固定資産税課税標準額:15,000,000円

鉄筋コンクリート造住宅の耐用年数は47年(30年を超える)で、床面積が99平方メートル以下ですから「小規模な住宅」となりそうですが、ちょっと待ってください。

共用部分がありますね。

「区分所有の建物で共用部分がある場合、共用部分の床面積を按分し床面積に加算する」というルールがあることを前記しましたが、このようなケースが該当します。

専用部分全体は、2,600平方メートル(3,000平方メートル-400平方メートル)です。

この内、社宅としての専用部分は80平方メートルですから、按分率は0.03(80平方メートル/2,600平方メートル)です。

よって、共用部分400平方メートルも同じ按分率とすれば、12平方メートル(400平方メートル×0.03)は社宅の床面積に加算されなければなりません。

所得税基本通達 36-42

(1)例えば、その貸与した家屋が一むねの建物の一部である場合又はその貸与した敷地が一筆の土地の一部である場合のように、固定資産税の課税標準額がその貸与した家屋又は敷地以外の部分を含めて決定されている場合 当該課税標準額(三六―四一により計算する場合にあっては、当該課税標準額及び当該建物の全部の床面積)を基として求めた通常の賃貸料の額をその建物又は土地の状況に応じて合理的にあん分するなどにより、その貸与した家屋又は敷地に対応する通常の賃貸料の額を計算する。出典: 所得税基本通達 36-42から抜粋

※合理的に按分されていれば問題ありません。本記事の按分方法はひとつの例です。

つまり、言い換えると、鉄筋コンクリート造住宅の耐用年数は47年(30年を超える)で、床面積が92平方メートル(99平方メートル以下)ですから、「小規模な住宅」となります。

本例では小規模な住宅の範囲に収まりましたが、共用部の持ち分を加算したら「それ以外の住宅」に該当することになるケースも多くありそうですね。

さて、小規模な住宅の賃貸料相当額の計算方法に従い、計算していきます。

次の1~3の合計額が賃貸料相当額となりますから、

- (その年度の建物の固定資産税の課税標準額)×0.2%

- 12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

- (その年度の敷地の固定資産税の課税標準額)×0.22%

この通りに計算すると、

- 60,000,000円×0.2%=120,000円

- 12円×3,000平方メートル/(3.3平方メートル)≒10,910円

- 15,000,000円×0.22%≒33,000円

- 但し、社宅として賃貸している専用部分は3,000平方メートルの内92平方メートルであるため按分すると、163,910円×92平方メートル/3,000平方メートル≒5,027円。

賃貸料相当額は5,027円となります。

キリ良く6,000円を支払うとしても、実質家賃160,000円の、96%を会社で負担、4%を個人で負担、というレベルまで下げることに成功したと言えます。

、、、ドン引きを通り越して、もう不安しかありません。

もっとも、本例のようなマンションが存在するかは判りません。土地面積とか容積率とか用途地域とかは度外視した例なので。

6.「自宅」を「社宅」扱いにするために完備しておきたい書類

社宅制度にはメリットしかありません。

だからこそ、関係各所から突っ込まれないように外堀を固めておきましょう。

社宅制度を採用する際に作成を検討すべき書類は次の2つです。

- 取締役会議事録(取締役会を設置していない会社においては株主総会議事録)

- 社宅管理規程

6-1.取締役会議事録

取締役会(株主総会)における「利益相反取引承認の議事録」です。

会社の利益を犠牲にして、自己または第三者の利益を優先させるような取引を指します。

社宅制度の観点からすれば、会社の利益を犠牲にして(利益から家賃を支出)、自己の利益を優先する(可処分所得の増加、保険料や県市町村税や所得税の減少)わけですから、利益相反と評価される恐れも十分にあります。

よって、会社として、その取引(役員の自宅を社宅扱いにすること)を承認したよという決議を取り、その議事録を残しておくわけです。

簡易な雛型をアップしておきますので何となく活用してください。専門家ではない私が見よう見まねで作成したものですから免責にてご了承を。不安なパパは「社宅 議事録 利益相反 雛型」などで検索だ。

6-2.社宅管理規程

社宅制度の運用ルールをまとめたものです。

私は作成していません。

社宅管理規程を含め、就業規則を代表とした規程類は、使用者(会社、役員)と労働者(従業員、使用人)が守らなければならない包括的なルールブックです。

ですので、1人株式会社の弊社には不要という考えです。

作成しないのは気持ち悪いという場合には作成しても構いませんが、包括的なルールブックである以上、他使用者や労働者にも平等に利用させなくてはならなくなることは留意してください。

7.賃貸料相当額の仕訳方法

これは諸説あり、私の調べた限り4パターンです。

| 会社が物件所有者に 支払う家賃 |

会社が天引きする 賃貸料相当額 |

|

|---|---|---|

| 1 | 地代家賃 | 地代家賃 |

| 2 | 地代家賃 | 雑収入 |

| 3 | 福利厚生費 | 福利厚生費 |

| 4 | 福利厚生費 | 雑収入 |

※いずれも非課税。

経理の専門家ではない私から言わせてもらえば、小規模な会社であればどの仕訳でも問題はないと思います。

中小企業以上になると、雑収入が膨れると色々な弊害もありそうですが。

私は、パターン2の「地代家賃、雑収入」で仕訳しています。

8.パパセンス的まとめ

かなり頑張ってまとめました。

社宅制度を採用すれば、本人、家族、会社、みんなハッピー!だからです。

制度を採用するために必要な手間は、市区役所(町村役場)で「課税台帳登録証明書」を請求することだけ。

仮に往復2時間を費やしたとしても、その時給(効果)はウン十万円以上。

早く行ってきなさい。

※私本人ではありません。

※当然ですが、会社に社宅家賃を支払えるだけの利益が出ていることが前提です。

※総じて、当記事の内容は免責です。不安なパパは専門家にご相談ください。

以上、パパのセンスが高まれば幸甚です。