記事内で紹介する商品が購入された場合、商品の販売者から当サイトに売上の一部が還元されることがあります。

FXの基礎講座もいよいよ大詰めです。

FXを始めるにあたって、絶対に理解しておかなければならないもの、それは「ロスカット」です。

なぜ、絶対に理解しておかなければならないのか?

それは「ロスカット」には次の2つの役割があるからです。

- あなたを不測の大損害から守ってくれる。

- あなたを取引から強制的に退場させる。

……守ってくれたり、退場させたり、両極端の役割を持つ「ロスカット」とはどのようなものなのか。

このページでは「ロスカット」と、それに付随する「証拠金維持率の計算方法」について解説します。

「ロスカット」の仕組みを学び、負けない戦略を理解しろ!

それでは早速、いきましょう。

1.ロスカットがなかったら?

1-1.FXの原則

FXの原則として次の3点がありました。

- 現物(外貨)の授受を行なわずに、売買したときの差額(利益・損失)だけを決済する。

- 差額(損失)が発生したときの決済(支払い)を補填するための担保として、「必要証拠金」を預け入れておく。

- 「必要証拠金」では損失を補填しきれない場合は、「余裕資金」から補填される。

つまり、決済したときに損失が発生していれば、損失分が「必要証拠金」や「余裕資金」から補填されるという仕組みです。

では、「必要証拠金」や「余裕資金」でも補填できないほどの損失が発生した場合はどうなるのでしょうか。

この場合、補填に不足する額を追加で支払わなければなりません。

……これって恐ろしいことだと思いませんか。

なぜなら、際限がないからです。

1-2.FXには「ストップ高」「ストップ安」がない

株式市場には、「ストップ高」「ストップ安」という「値幅制限」があります。

これは、株価が極端に変動する(上がり過ぎる、下がり過ぎる)ことを抑えるためのものです。

例えば、前日の終値が10,000円の銘柄があったとすれば、当日の値幅(変動)は上下3,000円です。

当日は株価がどんなに上がっても13,000円(ストップ高)、どんなに下がっても7,000円(ストップ安)ということです。

しかし、外国為替市場には、このような仕組みがありません。

言い換えれば、1日で、青天井に上がる可能性も、反対に底なしに下がる可能性もあるということです。

……あなたの予想(期待)と反対方向にどこまでも変動すれば、あなたの損失も際限なく増え続けるということです。

そもそも、損失が際限なく増え続けては、何のための担保(必要証拠金)かもわかりませんよね。

2.ロスカットの有無による損失額の差

前記のような、際限のない大きな損失から、あなたを守ってくれるシステムが「ロスカット」です。

次のようなポジションを例に、「ロスカットが発動しなかった場合」と「発動した場合」の損失額を比較してみましょう。

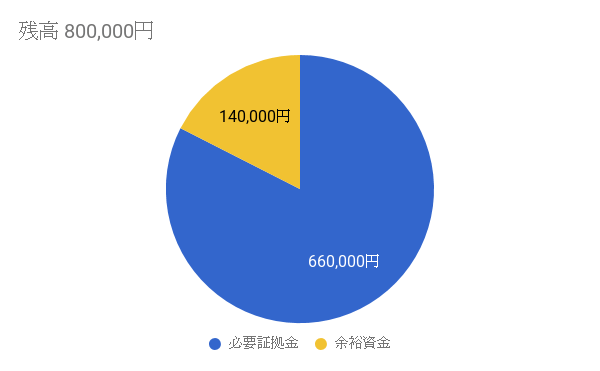

- 資金800,000円で、「米ドル/円=110円」のときに150,000通貨(米ドル)を買った。

- 必要証拠金660,000円✕レバレッジ25倍。

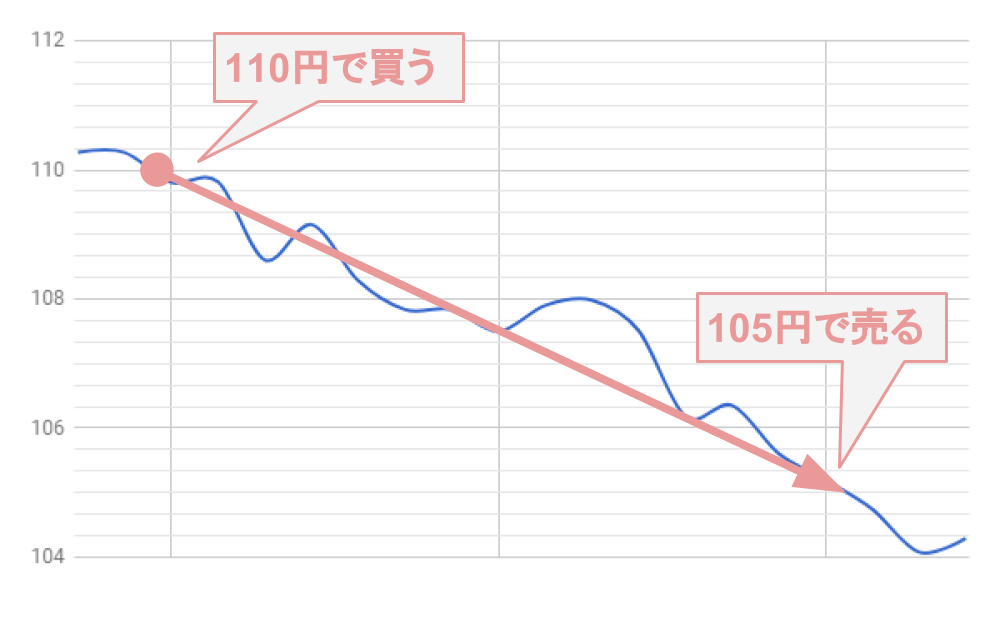

2-1.ロスカットが発動しなかった場合

- あなたの予想に反して為替レートが下がり続けた。反転して上がるだろうと期待していたがいつまでも戻らないため「米ドル/円=105円」のときに決済した。

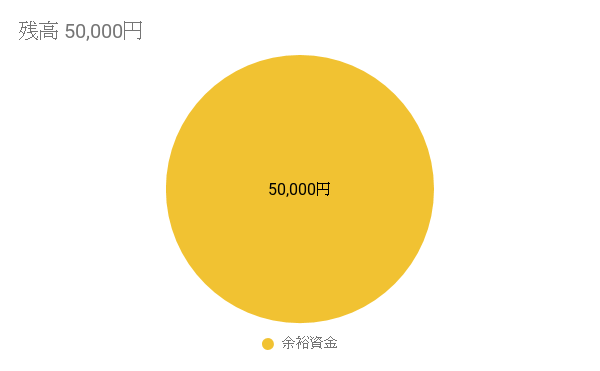

- 損失は750,000円(150,000通貨×5円)で、残高は50,000円になった。

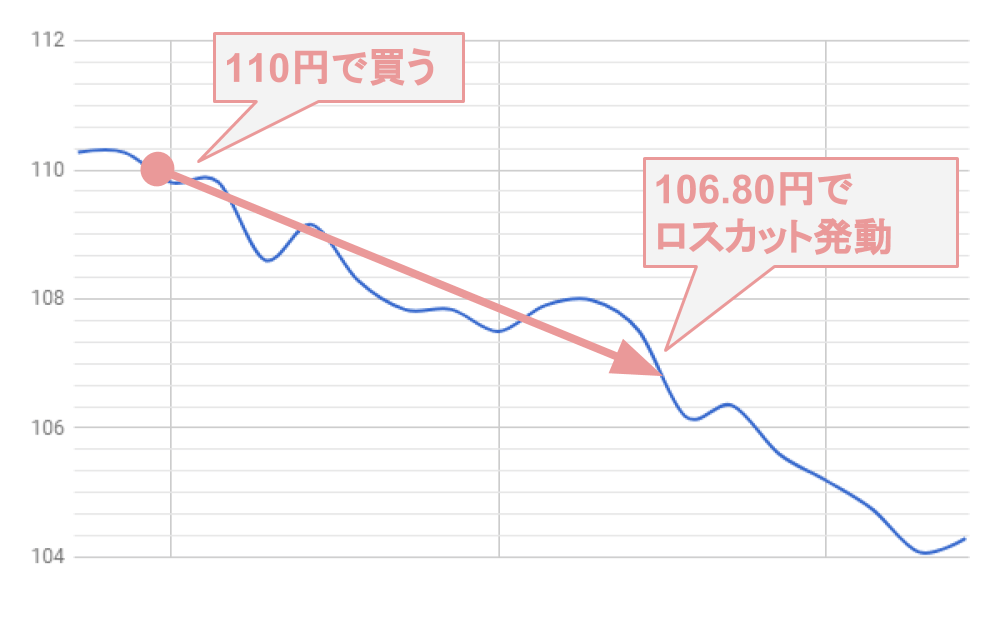

2-2.ロスカットが発動した場合

- あなたの予想に反して為替レートが下がり続けた。反転して上がるだろうと期待していたが「米ドル/円=106.80円」のときにロスカットが発動した。

※ロスカットが発動するタイミングについては後述します。

- 損失は480,000円(150,000通貨×3.2円)で、残高は320,000円になった。

損失が限定された(際限なく増え続けなかった)ことによって、FX口座残高に270,000円もの差が生じました。

これが、ロスカットが、あなたを不測の大損害から守ってくれたという例です。

3.ロスカットが発動するタイミングは?

3-1.証拠金維持率とは?

「証拠金維持率」という、とても重要な指標があります。

これは、「必要証拠金に対する有効証拠金(後述)の比率」であり、「あなたのFX口座残高の健全性」を表すものと捉えてください。

そして、FX業者はこの「証拠金維持率」を基にロスカットを発動します。

例えば、「証拠金維持率が100%未満になったらロスカット発動」や「50%未満になったらロスカット発動」などのようにです。

3-2.証拠金維持率の計算方法

では、「証拠金維持率」はどのように計算されているのか?

具体的な計算方法は次の通りです。

もう少し丁寧に表記すると次の通りです。

もっと丁寧に表記すると次のようになります。

いくつかの計算例を挙げましょう。

※本例ではポジションはひとつしか保有していないものとします。またスワップポイントは考慮していません。

前例のポジションを持ったとき

資金800,000円で、「米ドル/円=110円」のときに150,000通貨を買ったとき(必要証拠金660,000円✕レバレッジ25倍)

(800,000円+0円)÷660,000円×100=121.2%

- 為替レートは110円のままだから含み損益は0円。

- 振替レートは110円のままだから必要証拠金も660,000円(110円×150,000通貨÷25)のまま。

「米ドル/円=109円」に下がったとき

(800,000円-150,000円)÷654,000円×100=99.4%

- 為替レートが109円に下がったことで、含み損が150,000円(150,000通貨✕1円)になった。

- また、必要証拠金は654,000円(109円×150,000通貨÷25)に減った。

「米ドル/円=108円」に下がったとき

(800,000円-300,000円)÷648,000円×100=77.2%

- 為替レートが108円に下がったことで、含み損が300,000円(150,000通貨✕2円)になった。

- また、必要証拠金は648,000円(108円×150,000通貨÷25)に減った。

「米ドル/円=107円」に下がったとき

(800,000円-450,000円)÷642,000円×100=54.5%

「米ドル/円=106.80円」に下がったとき

(800,000円-480,000円)÷640,800円×100=49.9%

※おおよそですが前記のロスカットが発動したときですね。よって、以降の計算例は現実的ではありませんが一応……

「米ドル/円=106円」に下がったとき

(800,000円-600,000円)÷636,000円×100=31.4%

「米ドル/円=105円」に下がったとき

(800,000円-750,000円)÷630,000円×100=7.9%

3-3.ロスカットの目安の計算方法

保有しているポジションがいつ(為替レートがいくら変動したら)ロスカットされるか?の目安は持っておきたいですよね。

あくまで概算ですが、前述のポジションを例にして、その計算方法を解説します。

- 資金800,000円で、「米ドル/円=110円」のときに150,000通貨(米ドル)を買った。

- 必要証拠金660,000円✕レバレッジ25倍。

まず、考え方は次の通りです。

- 有効証拠金が、必要証拠金660,000円の50%になるとロスカットが発動。

- つまり、有効証拠金が330,000円になるとロスカットが発動。

- 現在の資金は800,000円だから、資金が含み損などによって470,000円減るとロスカットが発動(800,000円-330,000円)。

- 含み損が470,000円になるのは、為替レートがおおよそ3.13円下がったとき(470,000円÷150,000通貨)。

- よって、為替レートが110円から106.87円まで下がればロスカットが発動

そして、これを計算式にするなら次の通りです。

ロスカットまでの変動額 =

(資金 - (必要証拠金 × ロスカットが発動する証拠金維持率)) ÷ ポジションの通貨

念のためにポジション例を当てはめて検算してみます。

800,000円 - ( 660,000円 × 50% ) ÷ 150,000通貨 ≒ 3.13円

110円 - 3.13円 = 106.87円

正しく計算できていますね。

4.FXで負けないためには

4-1.ロスカットの役割を逆手に取る

ここまでは、ロスカットの「あなたを不測の大損害から守ってくれる」という役割を中心に解説してきました。

しかし、ロスカットにはもうひとつの役割がありましたね。

ロスカットは「あなたを取引から強制的に退場させる」です。

ここまでの解説をじっくり読んだあなたは、こう思っているかもしれません。

「含み損があっても、ロスカットを発動させなければ、損失は発生しないじゃない?」

……その通りです。

FXは、売買(決済)したときの差額だけをやり取りする差金決済取引です。

だから、決済しなければ、含み損が発生していても負けではないのです。

言い換えれば、ロスカットが発動すれば負け、ロスカットを発動させなければ負けではないということです。

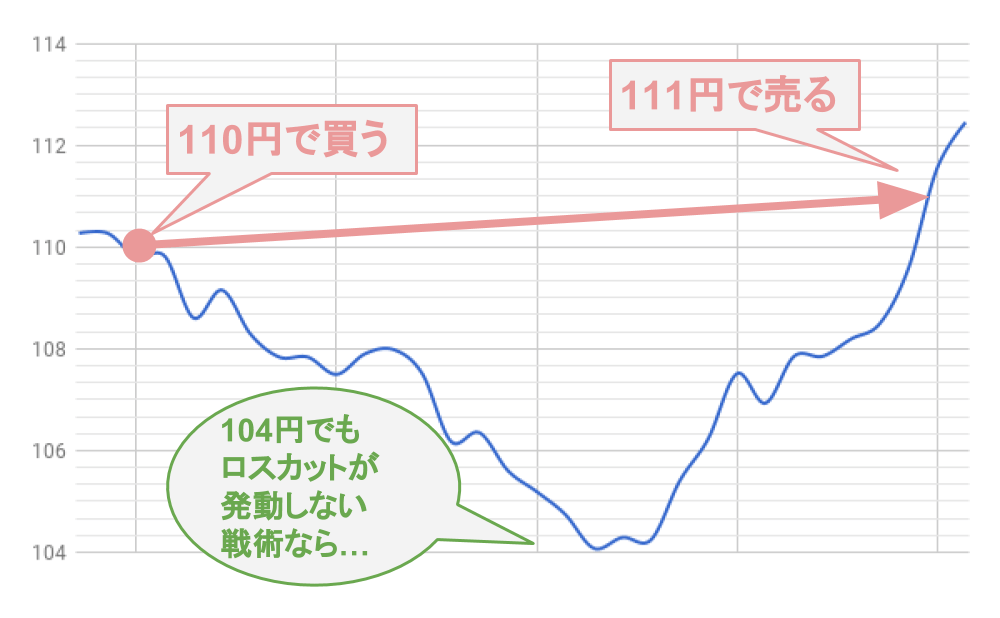

この考え方はとても重要ですので、図解しておきます。

為替レートが104円付近まで下がっていますが、その後に反転し、あなたのポジションが利益を発生させるレートまで戻りました。

ロスカットが発動すれば「損失」でしたが、ロスカットを発動させず耐えた、つまり、証拠金維持率を規定値以上に保ったことによって「利益」にすることができたのです。

あなたは、ロスカットを発動させない戦略をもってFXを始めなければならないということに他なりません。

※「104円でも耐えられるような戦略」という意味ではありません。数字は例にすぎません。

4-2.仕組みを理解する

このページで細かく解説した「証拠金維持率」は、FX業者の口座状況画面などから確認することができます(下図)。

しかし、計算方法を覚えなくてもよいということにはなりません。

FXを含めた投資は遊びではありません。パパにとってはビジネスです。

FXを始める目的は、家族のため、自分のため、お金を増やすためです。

それに対して、ロスカットはあなたのお金を減らすものです。

お金を減らす最たる原因であるロスカット(証拠金維持率)の仕組みを知らなくてよいわけがありませんよね。

いかがでしょうか。

これからあなたは、FXにおける「ほぼ放置でお金を増やす戦略」や「ロスカットを発動させない戦略」などを学んでいきます。

これらを学ぶうえでも、基礎的な知識は必須と心得てください。

以上、今日は「ロスカット」と「証拠金維持率」について学びました。